Les banques traditionnelles font face à de plus en plus de défis : elles doivent rester à jour par rapport aux nouvelles réglementations et à leurs évolutions, elles perdent des parts de marché du fait de la difficulté qu’elles rencontrent pour satisfaire les besoins des consommateurs, qu’ils soient ultra-connectés ou non, et enfin, elles doivent entretenir des systèmes obsolètes. Tous les éléments ci-dessus sont des problématiques avec lesquelles les banques doivent composer.

Et bien que les nouveaux arrivants sur le secteur aient des problématiques qui leur sont propres, ils sont souvent insensibles à ces questions qui affligent leurs concurrentes traditionnelles.

Pour y répondre, de nombreuses banques traditionnelles se tournent alors vers leurs concurrentes, plus agiles, pour trouver l’inspiration, et la transformation digitale est souvent au cœur de leur stratégie. Avec la numérisation de leurs processus existants (avec le plus de célérité possible) et en proposant des produits et services numériques véritablement innovants à leurs clients, elles espèrent battre les banques digitales à leur propre jeu.

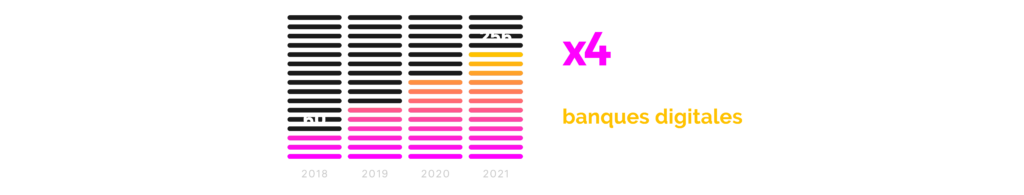

Pareillement, les organisations bancaires non traditionnelles pressentent une opportunité. Le nombre de banques digitales a explosé au cours de ces dernières années : à travers le monde, il a été multiplié par quatre entre 2018 et janvier 2021, passant de 60 à 256.

Quoi qu’il en soit, qu’il s’agisse de banques traditionnelles qui tentent d’accélérer leur transformation digitale ou de nouveaux arrivants dans le secteur bancaire qui souhaitent construire leur établissement à partir de rien, la question demeure : comment construire une banque digitale ?

Premiers pas pour lancer sa banque digitale

Ce n’est guère surprenant, mais lancer une banque digitale (aussi bien à partir de rien qu’à partir d’une structure existante à convertir au 100 % numérique) est un exploit exceptionnel, et nombreuses sont les embûches sur le chemin. (Nous nous attarderons sur le sujet un peu plus loin.)

Quoi qu’il en soit, il est important de commencer par identifier ce qu’est véritablement une banque digitale, et les étapes nécessaires à mettre en œuvre afin d’en créer une.

Qu’est-ce qu’une banque digitale ?

À première vue, une banque digitale est simplement une organisation qui fournit des services bancaires traditionnels par l’intermédiaire d’appareils mobiles ou d’un ordinateur. Effectivement, les produits et services au cœur de l’offre des banques digitales ne diffèrent pas nécessairement de ceux de leurs concurrentes traditionnelles. En revanche, des différences clés existent qui les distinguent les unes des autres.

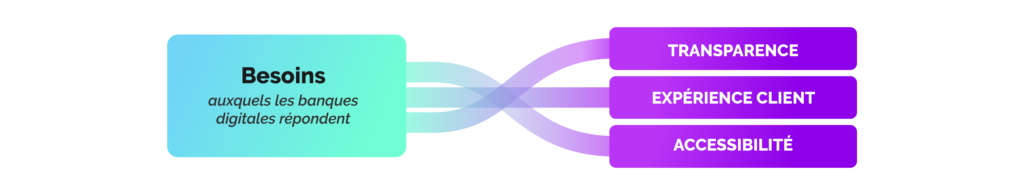

Tout d’abord, les banques digitales ont tendance à cibler des consommateurs ultra-connectés qui souvent se sentent délaissés par les banques traditionnelles. Certains besoins auxquels les banques digitales répondent comprennent :

- Transparence. Il est rare que les banques digitales appliquent des frais excessifs ou cachés

- Expérience client. Les banques digitales proposent généralement des services et une assistance rapides et simples d’utilisation

- Accessibilité. Les banques digitales permettent souvent à leurs clients d’accéder à leurs services à tout moment et où qu’ils se trouvent

L’élément central des banques digitales, c’est leur service ciblé et orienté client. Plutôt que de se reposer sur leurs lauriers, elles sont connues pour adapter constamment leur proposition de valeur, de sorte de mieux répondre aux besoins du marché. La Fidor bank, par exemple, s’est concentrée sur l’engagement des clients en leur donnant voix au chapitre concernant la gestion de la banque, notamment en « négociant les taux d’intérêt futurs, ou en nommant la carte du compte-courant que la banque [allait] utiliser. »

Cette approche a fait ses preuves, même durant la pandémie. Aux États-Unis, par exemple, les banques digitales ont vu leur clientèle augmenter de 40 % entre 2019 et 2020, d’après un rapport Forrester récent.

Avec une gamme de services pertinents et user-friendly, les banques digitales peuvent se distinguer de leurs concurrentes traditionnelles. C’est à la fois la définition d’une banque digitale et l’un des éléments constitutifs nécessaires à leur création.

Les défis liés au lancement d’une banque digitale

Les banques digitales, c’est l’avenir, certes, mais cela ne signifie évidemment pas qu’en créer une est facile.

Tout d’abord, l’acquisition des comptes clients, des comptes de dépôt et des comptes actifs est l’un des plus gros obstacles à surmonter, en particulier au début, quand il s’agit de convaincre les clients de confier leur argent au système. Fournir aux prospects des propositions commerciales uniques ainsi que des produits et services (similaires à ceux présentés ci-dessus) est un bon point de départ. Néanmoins, l’élaboration d’un portefeuille aussi solide peut être chronophage et onéreuse.

Il convient également de garder à l’esprit toutes les formalités administratives. Bien qu’elles soient différentes selon les régions, le secteur bancaire est très réglementé et l’administration vous demandera de montrer patte blanche. Cela peut être un processus long et coûteux. C’est pourquoi de nombreuses banques digitales émergentes s’associent à des banques traditionnelles. Par exemple, la banque digitale Chime a conclu un partenariat avec Bancorp qui lui fournit son agrément bancaire ainsi qu’une garantie sur ses dépôts.

Naturellement, pour les banques traditionnelles, les agréments bancaires sont une préoccupation secondaire, de même que la création de la base clients ex nihilo. En revanche, les enjeux pour elles sont différents.

De nombreuses banques traditionnelles ont des cultures et des technologies qu’il est difficile de faire évoluer. Devenir un acteur pleinement numérique suppose de posséder d’une part une technologie agile, capable de s’adapter sans cesse à un marché en constante évolution et d’autre part d’avoir une culture favorable au changement au sein de l’organisation. Ainsi, de la même manière qu’il est difficile de construire les éléments constitutifs d’une banque digitale, il peut être tout aussi ardu de mettre en œuvre le changement requis en vue d’une transformation digitale totale.

Élaborer une feuille de route

On constate de manière très claire que lancer une banque digitale n’est pas de tout repos. Nombreux sont les critères à remplir et les problématiques à solutionner. Par ailleurs, lancer une banque digitale ne signifie en rien qu’elle rencontrera le succès. En effet, les acteurs sur le marché sont de plus en plus nombreux, et beaucoup de banques digitales ont déjà fait faillite, comme Bo par Royal Bank of Scotland, Finn par JPMorgan Chase et Greenhouse par Wells Fargo.

Il est donc crucial d’adopter la bonne approche si l’on veut lancer sa banque digitale. Nous sommes convaincus que celle-ci doit commencer par l’élaboration d’une feuille de route. À l’échelle macro, cela implique de définir les objectifs, la mission et la vision de la banque puis d’identifier les valeurs à court et long termes qu’il faut atteindre. À une échelle plus réduite, il s’agit de rechercher et de tester, c’est-à-dire d’identifier les segments cibles, de comprendre les besoins des clients ainsi que leurs freins puis d’utiliser ces données pour créer une proposition commerciale unique de grande valeur.

En construisant votre banque de manière itérative à partir de ce type d’approche (notamment quant à l’écoute et aux actions prises à la suite des commentaires client), votre organisation mettra toutes les chances de son côté.

Évidemment, l’élaboration et l’application d’une feuille de route visant à établir une banque digitale ne relèvent pas de l’évidence. Les organisations doivent comprendre les subtilités qui entourent ladite feuille, comme le parcours client, l’architecture technique ainsi que les coûts et les agréments associés. C’est pourquoi il est essentiel d’être assisté par un partenaire expérimenté et digne de confiance durant ce processus.

Comme c’est de plus en plus le cas dans le monde de la banque, les partenariats sont peut-être une condition sine qua non de la survie. Les banques et les organisations doivent rechercher des experts testés et éprouvés afin de les aider à développer leur feuille de route numérique, car les tentatives de s’en sortir seuls sont vouées à l’échec.