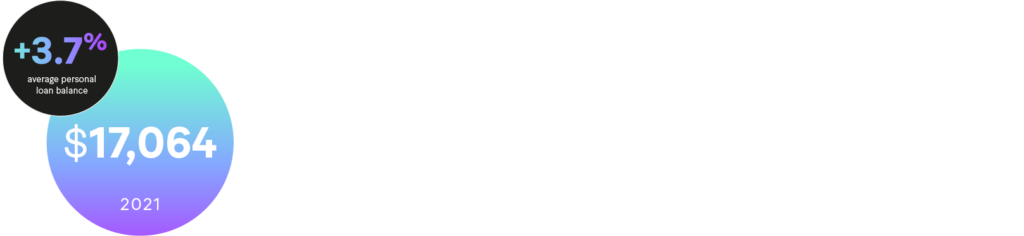

Ces dernières années, une partie de la population s’est trouvée confrontée à des difficultés financières. Nombre de ces difficultés ont été provoquées par des circonstances indépendantes de leur volonté, telles que la pandémie COVID-19, la hausse de l’inflation et la perte d’un emploi. Selon un rapport d’Experian datant de 2022, le solde moyen des prêts personnels a augmenté de 3,7 % en 2021 pour atteindre 17 064 dollars. Et 25 millions de consommateurs sont actuellement dépendants d’au moins un crédit.

En s’adaptant à l’incertitude économique, les consommateurs ont cherché la sécurité auprès des prêteurs pour faire face à leurs obligations financières et joindre les deux bouts. L’incertitude financière, telle que la hausse des coûts de l’énergie, a entraîné une augmentation du nombre de personnes ayant besoin d’aide pour faire face à leurs engagements. Pour certains, cette sécurité financière supplémentaire a été la bouée de sauvetage dont ils avaient besoin pour traverser les jours sombres. Pour d’autres, cette dette est devenue un fardeau supplémentaire pour leurs finances et un obstacle de plus à surmonter.

Demander de l’aide à un créditeur

Parler aux créditeurs d’un changement de situation peut être une tâche décourageante pour de nombreux consommateurs confrontés à un avenir financier incertain. Plusieurs raisons à cela :

- Certains redoutent l’impact négatif sur leur cote de crédit s’ils demandent de l’aide. Quand d’autres craignent que le créditeur exige que l’accord initial soit maintenu.

- Certains ignorent leur situation, font l’autruche et espèrent que les problèmes disparaîtront.

Les banques, les sociétés de crédit immobilier et les autres prêteurs se retrouvent alors dans une position délicate :

- Le processus de recouvrement de créances en interne peut représenter un investissement considérable, tant en termes de temps que d’argent.

- Le recours à des techniques de recouvrement de créances peut également avoir un impact négatif significatif sur l’expérience globale, en donnant aux clients l’impression que le prêteur ne se soucie pas de leur situation ou ne la comprend pas.

- Les agences externes de recouvrement de créances peuvent facturer entre 20 et 40 % en fonction du montant, de l’ancienneté et de la complexité du dossier. Il s’agit donc d’un exercice souvent coûteux mais nécessaire.

Lorsque les clients se trouvent dans une situation où ils ont du mal à respecter leur accord de remboursement, il existe plusieurs façons d’y remédier :

- Les prêteurs peuvent examiner de manière proactive les revenus et les dépenses du client via l’open banking et faire des hypothèses sur ce qui pourrait être plus abordable.

- Les prêteurs peuvent également contacter leurs clients et discuter avec eux de ce qui est réalisable en fonction de leur situation financière actuelle et de leurs engagements.

En automatisant autant de processus que possible dans le cadre de la procédure de recouvrement, le personnel peut désormais se concentrer sur la recherche de la meilleure solution pour les clients qui ont le plus besoin d’un soutien personnalisé. Les entreprises qui proposent des produits et des services dans plusieurs pays devront également relever le défi d’offrir une solution de recouvrement qui réponde aux exigences réglementaires des différentes régions et qui offre également une visibilité dans toutes les régions pour un reporting rationalisé.

Le recouvrement de créances est un processus difficile et parfois chargé d’émotions. Chaque cas doit être examiné individuellement. Les consommateurs acculés par les dettes financières peuvent se sentir submergés par le stress et l’anxiété. La façon dont un prêteur réagit à ce que le client considère comme une situation unique dans laquelle il se trouve peut être déterminante pour la confiance et l’établissement d’une relation solide. Il n’existe pas de solution unique pour répondre aux besoins des clients, mais il existe, dans de nombreux cas, un compromis équitable.

Le prêt empathique

S’engager en faveur d’un prêt empathique implique de placer vos clients au cœur de votre modèle de prêt et de donner la priorité aux besoins de soutien de ceux qui luttent contre l’endettement. Il existe de nombreuses façons pour une organisation financière d’aborder cette question, notamment en formant régulièrement son personnel à l’identification des clients vulnérables et à la meilleure façon d’aborder une conversation avec eux. Il peut s’agir d’orienter les clients vers des solutions internes ou externes d’aide à l’endettement et de prendre le temps de bien comprendre leur situation afin de mieux cerner ce qui est réalisable ou non pour eux.

Une autre façon pour les prêteurs d’aborder le prêt empathique est d’ajuster leurs systèmes et processus internes afin de créer des produits et des accords de prêt agiles, de contacter certains clients par différents canaux (combinaison de SMS, e-mail, portail numérique, lettre ou téléphone) et de répondre plus rapidement aux changements sur le marché. Si les banques, les sociétés de crédit immobilier et les autres prêteurs peuvent identifier plus rapidement les clients considérés comme “à risque” sur la base d’informations analytiques, ils peuvent contacter ces clients de manière proactive, leur offrir un soutien et, dans certains cas, renégocier les conditions. L’expérience client s’en trouvera améliorée et l’organisation sera mieux à même de recouvrer les prêts, sans avoir à mettre en œuvre le processus de recouvrement des créances.

Le prêt empathique ne consiste pas seulement à écouter le client et à compatir à sa situation. Il s’agit de trouver de manière proactive des moyens d’améliorer l’expérience du client, en comprenant quel accord est susceptible d’être plus réaliste et gérable si sa situation a changé. En fin de compte, cela réduira la probabilité que le client ne respecte pas son contrat et le rendra plus enclin à recommander l’organisation à d’autres personnes. Des statistiques montrent que le bouche-à-oreille est responsable de 13% de toutes les ventes. Quel serait l’impact d’une croissance ou d’une perte de 13% sur votre organisation ?

Comment y parvenir ?

De manière réaliste, votre organisation peut être empêchée d’offrir une expérience améliorée en raison des systèmes ou des processus obsolètes qui dirigent vos opérations de prêt.

En faisant appel à un partenaire logiciel tel que Sopra Banking Software (SBS), votre organisation aura la possibilité de :

- Répondre plus rapidement aux besoins des clients,

- Mettre en œuvre des processus permettant de gagner du temps et de libérer votre personnel pour d’autres tâches,

- Adapter votre offre de produits et de services en fonction des données clients,

- Identifier les tendances du marché

- Offrir des produits de crédit compétitifs à vos conditions.

Contactez Sopra Banking Software pour parler à l’un de nos experts et voir comment notre solution peut aider votre banque, votre société de crédit immobilier ou votre organisme de prêt à offrir des produits et services innovants et leaders sur le marché, ou cliquez sur le lien pour en savoir plus sur nos solutions de gestion du cycle de vie des crédits.