L’inclusion financière – son efficacité, ses implications et son urgence – devient l’un des principaux sujets de discussion de notre industrie. Et c’est une bonne chose. Plus nous ferons la lumière sur ce sujet, plus nous le ferons avancer.

Toutefois, l’inclusion financière soulève encore de nombreuses questions. Pour certains, elle dépend étroitement de la démographie, pour d’autres, c’est un sujet politique. Certes ce n’est pas faux, et l’intention est bonne mais la définition la plus précise vient sans doute de la Banque Mondiale :

« L’inclusion financière signifie que les particuliers et les entreprises ont accès à des produits et services financiers utiles et abordables qui répondent à leurs besoins – transactions, paiements, épargne, crédit et assurance – fournis de manière responsable et durable. »

Sans cet « accès à des produits et services financiers utiles et abordables », les gens pourraient ne pas savoir où garder leur argent en sécurité, comment recevoir des paiements de manière efficace et gratuite, et comment effectuer des paiements de façon sûre et fiable.

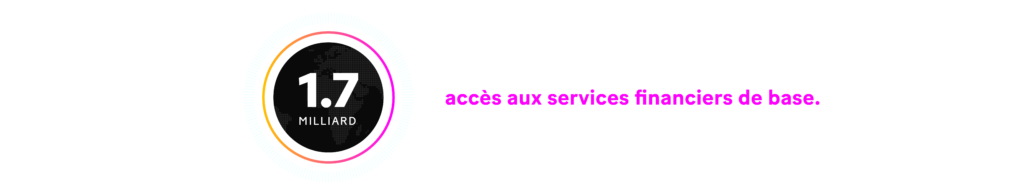

Certes l’inclusion financière beaucoup avancé, mais le chemin est encore long. Selon les données Findex les plus récentes, la population bancaire mondiale ne se compte pas en millions mais en milliards. Près de 1,7 milliard d’adultes dans le monde n’ont toujours pas accès aux services financiers de base.

L’inclusion financière en Afrique

Certes, la difficulté de l’inclusion financière ne se limite pas à un seul pays, une seule région ou à un continent. Elle touche différente zones dans le monde entier. Cependant, aux fins de cet article, nous allons examiner l’inclusion financière en Afrique et voir comment le prêt digital peut aider à améliorer la vie financière de millions d’Africains.

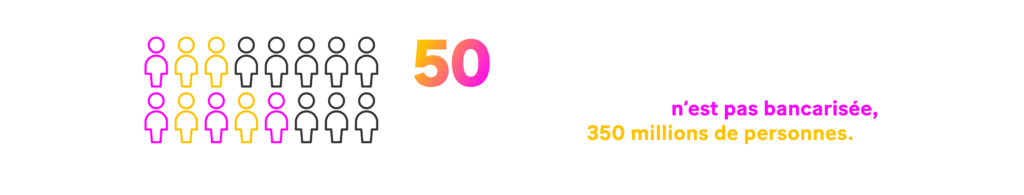

Selon Global Finance, 50 % de la population africaine n’est pas bancarisée, ce qui équivaut à 350 millions de personnes. Ce problème doit être résolu mais avec la croissance rapide de la population africaine – elle devrait doubler au cours des 30 prochaines années, ajoutant 1 milliard de personnes supplémentaires – la situation pourrait encore s’aggraver.

Le rôle du digital pour faciliter l’accès

Faciliter l’accès aux emprunteurs qui, autrement, n’en bénéficieraient probablement pas est la clé de l’amélioration de la santé d’une société. Parmi tous les services financiers, l’accès au crédit est peut-être le plus important car il a un très fort effet démultiplicateur. À cette fin, des stratégies digitales innovantes et de nouvelles technologies permettent aux prêteurs d’atteindre les personnes traditionnellement mal desservies tout en préservant leurs propres intérêts.

En effet, l’utilisation des mégadonnées, de l’intelligence artificielle, de l’apprentissage automatique et des solutions bancaires ouvertes élargit le champ des possibles. Grâce aux nouveaux produits et à la montée en flèche des taux de pénétration d’Internet, les limitations géographiques n’existent plus. Les analyses de crédit traditionnelles n’ont plus lieu. Des outils d’analyse de données en ligne plus sophistiqués ont simplifié les décisions de crédit.

Cela est particulièrement pertinent pour les prêts en Afrique, où l’accès aux succursales physiques est un problème pour de nombreuses personnes. Dans un récent livre blanc publié par Sopra Banking, nous expliquions en quoi la montée en puissance des utilisateurs de mobile money en Afrique est une opportunité et un défi que de nombreuses institutions financières historiques doivent encore relever.

Heureusement, cela change et de nombreux prêteurs proposent des solutions qui leur permettront de fournir des prêts digitaux à leurs clients de manière sûre et efficace pour toutes les parties. Avec la possibilité de suivre les procédures de connaissance des clients via vidéo et avec l’introduction des agrégateurs de comptes, les prêteurs peuvent facilement accéder aux données des clients et effectuer une meilleure diligence raisonnable. Grâce à la numérisation de l’ensemble du cycle de vie des demandes de prêt, les emprunteurs peuvent aussi faire leurs demandes de prêts à distance, un avantage à la fois en termes de réduction des frictions et d’extension de la portée.

Clients qui accèdent au crédit pour la première fois (New-to-credit, NTC)

Les établissements de crédit ont toujours été prudents avec les consommateurs qui accèdent au crédit pour la première fois. En effet, ils manquent d’historique de crédit pour évaluer leur probabilité de défaut. Cependant, compte tenu des avancées technologiques, les prêteurs peuvent désormais prêter avec plus de confiance aux nouveaux emprunteurs. Ils peuvent le faire en tirant parti de certaines des solutions mentionnées ci-dessus, des solutions qui offrent de nouvelles façons d’analyser les données, de prédire la solvabilité d’un client et d’évaluer le risque lié aux prêts.

L’analyse des données mobiles et web permet d’offrir du crédit aux particuliers et aux PME sans empreinte financière. Au cours de la dernière décennie, cette pratique a émergé et s’est vraiment répandue en Afrique, où les fintechs, les institutions de microfinance et les institutions financières traditionnelles comme NCBA Group, Equity Bank et Orange Bank s’appuient sur des données SMS pour prendre leurs décisions de crédit.

Bien que les systèmes de notation de crédit alternatifs soient très prometteurs, ils soulèvent également des problèmes de confidentialité et de fiabilité des données. Et dans au moins un cas, ils ont conduit un grand groupe d’emprunteurs digitaux à contracter des niveaux de dette insoutenables.

L’Open Banking comme catalyseur

Sur le plan réglementaire, l’Open Banking stimule également l’amélioration des processus de prêt. Ayant un accès à plus de données (y compris des données non financières), les prêteurs peuvent améliorer la notation du crédit et l’évaluation des risques. Ces informations supplémentaires permettent aux prêteurs d’évaluer plus précisément l’éligibilité d’un emprunteur. Non seulement l’Open Banking réduit les coûts pour le prêteur, mais il améliore également l’expérience client. Parce qu’il est digital, il permet d’accéder à toutes les régions, même celles sans infrastructures.

Pour les personnes les plus susceptibles de se voir refuser un crédit, le processus de demande de prêt à risque est compliqué et peu efficace car la soumission des fiches de paie ou des relevés se fait encore manuellement. De plus, le COVID-19 a souligné à quel point les processus de prêt traditionnels étaient inefficaces.

L’Open Banking semble être la solution. Il facilite la vérification des informations clients en temps réel, allant dans certains cas jusqu’à automatiser l’ensemble de l’interaction. Le processus est beaucoup plus simple pour l’utilisateur et augmente considérablement les chances d’acceptation des candidatures.

La bonne nouvelle est que les banques africaines s’intéressent à l’Open Banking et commencent à faire d’énormes progrès dans la poursuite de sa mise en œuvre. Par exemple, en 2020, la Banque centrale du Kenya – un pays où 44 % de la population n’est pas bancarisée – a inclus l’Open Banking comme l’un de ses principaux objectifs stratégiques ; et l’année dernière, au plus fort de la pandémie, la startup nigériane Okra a annoncé avoir reçu un financement important pour développer une infrastructure d’Open Banking.

De tels développements deviennent de plus en plus courants dans toute l’Afrique et sont de bon augure pour l’avenir de l’inclusion financière à travers le continent.

Regard sur l’avenir

Le prêt digital redéfinit la dynamique du marché du crédit en Afrique. Avec une base de coûts réduite et une portée améliorée, les institutions financières – y compris les banques, les IMF, les néo-banques et les opérateurs de télécommunications – peuvent tout simplement faire plus avec moins. Le prêt digital réduit le coût de l’offre de services et rationalise l’intégration. Il permet également une approbation instantanée et à distance et prend en charge les mécanismes basés sur les données pour initier les remboursements. Enfin, l’Open Banking facilite plus que jamais l’accès aux données et débloque de nouvelles opportunités clients.

En fin de compte, élargir l’accès au crédit nécessite une planification minutieuse et se veut plus un cheminement qu’une destination. L’utilisation de la notation de crédit alternative n’en est qu’à ses balbutiements et l’Open Banking n’a que quelques années. Au mieux, le crédit digital peut être responsable, inclusif et abordable. Et c’est l’objectif que chaque institution financière devrait viser, car il aide non seulement les individus et les communautés, mais il stimule également la croissance économique.