Le Request-to-Pay (RtP) est également appelé le « chaînon manquant » dans le monde des paiements. Pourquoi est-il si important que les banques offrent elles-mêmes des services RtP ? Découvrez ici les principaux points de vue sur cette question qui ont été partagés lors du SBS Banking Summit 2021.

Qu’est-ce que RtP et quelles sont ses principales caractéristiques ?

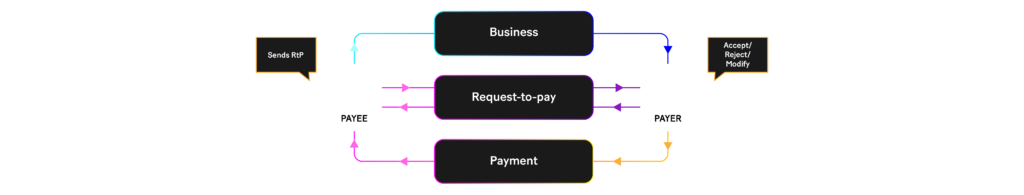

Le RtP est souvent classé sous le terme générique de « paiements directs ». Il n’y a rien de mal à cela, mais cela peut parfois faire oublier les caractéristiques spécifiques du RtP. Il va (beaucoup) plus loin que l’envoi d’une demande de paiement.

Les caractéristiques du RtP démontrent sans équivoque les options que ce mode de paiement offre aux banques et à leurs clients :

- Un dialogue a lieu entre le payeur et le destinataire en temps réel. Cela crée un nouveau canal de communication pour les paiements.

- Avec un RtP, tous les détails du paiement, y compris une facture si vous le souhaitez, sont envoyés ensemble et téléchargés dans l’environnement de paiement du destinataire. Ainsi, aucune erreur ne peut être commise en raison, par exemple, d’une faute de frappe lors de la saisie des données de paiement.

- Des méthodes de paiement flexibles peuvent être facilement organisées par le biais d’un RtP. D’un paiement différé à un paiement en plusieurs versements.

Pourquoi les banques devraient-elles proposer leur propre option RtP s’il existe déjà tant de services disponibles ?

Il existe déjà de nombreux prestataires de services de paiement (PSP) qui offrent des services RtP. Par conséquent, les banques offrant elles-mêmes ces services, les services RtP peuvent sembler superflus. Après tout, quel avantage les banques ont-elles à concurrencer les grands acteurs internationaux tels qu’Apple Pay, Klarna ou Paypal ? Plus important encore : quel est l’avantage pour le client ?

Pour l’instant, la plupart des RtP dans le monde passent encore par des tiers. Il s’agit de sociétés fintech ou big-tech qui ne possèdent pas de licence bancaire et opèrent en dehors de l’écosystème bancaire. Cela signifie également qu’un RtP se déroule souvent en dehors de l’environnement sécurisé de la banque.

Lorsque les banques offrent elles-mêmes des services RtP, leurs clients ne doivent plus s’affilier à des tiers. Cela offre une plus grande facilité d’utilisation pour le client et représente un moyen par lequel les banques peuvent optimiser le parcours client (sans l’intervention de tiers). La banque, en tant que guichet unique pour les services de paiement, a la possibilité de maintenir le contact avec le client et de générer des revenus supplémentaires.

Ce problème ne peut plus être évité car le RtP est actuellement adopté par le groupe Berlin. Ce groupe de représentants de près de 40 banques, associations (de paiement) et PSP stimule le développement de ses propres API pour le RtP dans les banques. Le RtP n’est pas la norme dans l’Union européenne depuis très longtemps.

Le RtP est non seulement intéressant pour les consommateurs, mais offre également des possibilités de cas d’usage entre toutes les parties imaginables : les fabricants, les détaillants, les consommateurs entre eux et les gouvernements peuvent entrer dans un dialogue de paiement. Les banques ne veulent pas être exclues de tous ces paiements car, comme c’est souvent le cas aujourd’hui, elles passent par des tiers. Offrir son propre service RtP est presque une condition pour que les banques participent au paysage des paiements.

Quels sont les défis pour les banques dans le domaine du RtP ?

Si c’était simple, les banques auraient déjà mis en place leurs propres services RtP depuis longtemps. Ce n’est pas le cas et les banques sont confrontées à un certain nombre de défis majeurs.

- Mise en œuvre

La mise en œuvre d’un nouveau service de paiement n’est pas facile. Cela est particulièrement vrai s’il est construit dans une infrastructure informatique qui existe depuis longtemps. Les coûts de ces mises en œuvre peuvent rapidement augmenter. - Complexité due aux différents cas d’utilisation

Comme de nombreux cas d’usage différents sont possibles avec le RtP, cela signifie également que la mise en œuvre de toutes ces options est complexe. Il faut construire des modules qui sont aussi bien adaptés au paiement direct et à la facturation du plombier, par exemple, qu’aux gouvernements qui, veulent percevoir le paiement des amendes par le biais du RtP. - Enrichissement pour une valeur ajoutée

Pour rendre un service RtP réellement attractif et convivial, il est essentiel de l’enrichir. Les services dits à valeur ajoutée fonctionnent principalement s’ils répondent aux souhaits des utilisateurs finaux. Des capacités sont nécessaires pour (continuer à) les développer. - Législation et réglementations

La législation et la réglementation relatives aux paiements et aux RtP se développent au rythme des évolutions technologiques. Il s’agit d’une tâche supplémentaire pour les banques, qui ont déjà consacré beaucoup de temps et engagé des coûts importants pour se mettre en conformité. - Détection instantanée des fraudes

La connaissance de votre client (KYC) et la sécurité des paiements sont primordiales dans les banques. Les RtP ayant lieu en temps réel, la détection des fraudes doit également être effectuée immédiatement. Le développement des modules nécessaires à cet effet est complexe et coûteux. - Quel est le retour sur investissement ?

Il n’est pas facile de prévoir à quelle vitesse les consommateurs vont s’intéresser aux services RtP. Par conséquent, il est non seulement difficile de déterminer la bonne priorité lors de la mise en œuvre des différents cas d’usage, mais aussi de déterminer à l’avance quelle devrait être la portée d’un service RtP.

La solution pour les banques qui souhaitent une solution personnalisée avec un risque moindre

Une chose est sûre : les clients sont souvent prêts à payer pour de meilleurs services numériques. Les banques étant bien placées pour fournir de tels services, elles peuvent récupérer une partie du marché des tiers grâce aux services RtP. Dans le même temps, les banques peuvent améliorer l’expérience client grâce aux services RtP et générer des revenus supplémentaires grâce à ce nouveau canal.

Bien que les banques de l’Union européenne ne puissent plus éviter la question, la fourniture de services RtP n’est pas une option pour toutes les banques en raison des coûts et des capacités de développement. Les banques de petite et moyenne taille, en particulier, sont confrontées à un défi. Pour ces banques, Sopra propose plusieurs solutions API évolutives qui se développeront en fonction de la demande et répondront toujours aux dernières législations et réglementations.

Vous voulez en savoir plus sur ces solutions ? Regardez le webinaire « Request-to-Pay, le chaînon manquant dans les paiements ».